Headline

Undang-Undang Cipta Kerja dituding sebagai biang keladi. Kini juga diperparah Peraturan Menteri Perdagangan No 8 Tahun 2024 yang merelaksasi impor.

Undang-Undang Cipta Kerja dituding sebagai biang keladi. Kini juga diperparah Peraturan Menteri Perdagangan No 8 Tahun 2024 yang merelaksasi impor.

Maduro menyamakan pemilihan umum kali ini dengan salah satu pertikaian militer paling terkenal dalam perjuangan Venezuela untuk merdeka dari Spanyol.

Kumpulan Berita DPR RI

Kumpulan Berita DPR RI

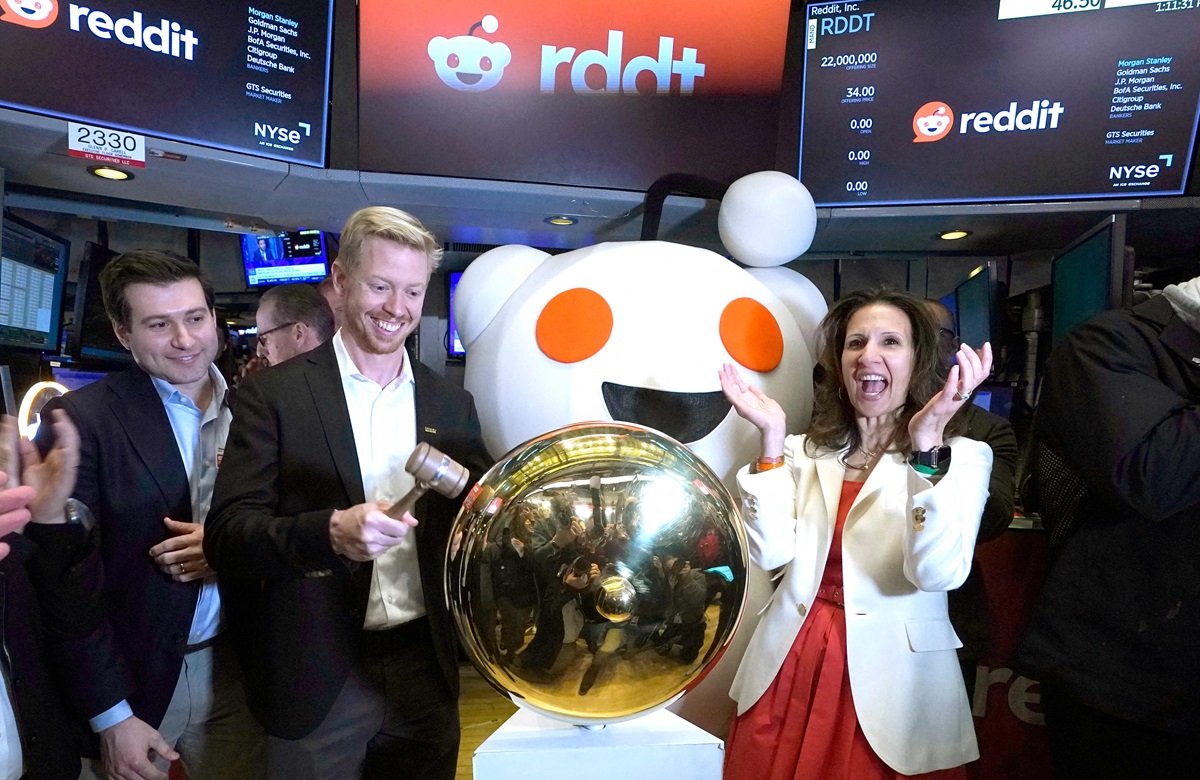

SAHAM perusahaan media sosial Reddit melonjak hampir 50% di Bursa Efek New York pada Kamis, dalam debut pasar yang menggembirakan dan menimbulkan harapan tentang pasar IPO.

Perusahaan yang diperdagangkan dengan ticker RDDT tersebut ditutup pada harga US$50,44, naik 48,4% dari harga penawaran perdana, meningkatkan valuasi menjadi sekitar US$8 miliar.

Debut perdagangan yang panas ini datang setelah IPO perusahaan dihargai di ujung atas kisaran, mengumpulkan sedikit lebih dari US$500 juta.

Baca juga : 5 Hal yang Perlu Diketahui Sebelum Membeli Saham Reddit

Para pengamat pasar awalnya tidak yakin apa yang akan terjadi pada awal perdagangan Kamis mengingat catatan kerugian tahunan Reddit dan keraguan tentang potensi pertumbuhan pendapatan iklan.

Beberapa jam sebelum perdagangan pertama, CEO Steve Huffman mengatakan kepada CNBC, Reddit sedang mengalami "banyak momentum" di pasar periklanan.

"Pentingnya Reddit adalah apa pun yang Anda minati, apa pun yang Anda alami," katanya.

Baca juga : Reddit Puncaki Harga IPO di Tengah Antusiasme Investor

"Tidak ada batasan tentang seberapa besar bisnis iklan bisa."

Perusahaan media sosial ini juga telah menyatakan keyakinan tentang pertumbuhan dari monetisasi data pengguna dan penggunaan internasional yang lebih besar.

Performa perdagangan Kamis menunjukkan argumen-argumen tersebut menemukan resonansi, setidaknya awalnya, meskipun masih ada pertanyaan yang mengganjal tentang perusahaan dengan catatan kerugian keuangan.

Baca juga : Reddit Ingin Raup US$500 Juta dalam Debut Pasar Saham

Kedatangan Reddit datang di tengah perlambatan besar dalam IPO teknologi sejak Federal Reserve AS mulai menaikkan suku bunga.

Dengan pembiayaan mudah yang sulit, Silicon Valley telah melihat kekurangan bisnis yang siap untuk melompat untuk melakukan IPO, dengan Pinterest menjadi perusahaan media sosial terakhir yang melakukannya tahun 2019.

Reddit yang berbasis di San Francisco pertama kali mendaftar untuk IPO pada 2021 ketika pasar panas berkat booming pertumbuhan yang terkait dengan Covid untuk teknologi. Tetapi upaya itu terhenti karena ekonomi internet mulai melambat.

Baca juga : Saham Sektor Teknologi Bangkit, Kenapa?

Reddit - berbeda dengan Facebook atau X, yang dulunya Twitter - dibagi menjadi sekitar 100.000 ruang obrolan yang berfokus pada subjek yang dikenal sebagai subreddit, menjadikannya lebih spesialis dan tempat di mana postingan lebih sedikit rentan menjadi viral.

Meskipun begitu, Reddit memiliki 73 juta pengguna harian rata-rata dan 267 juta pengguna bulanan, terutama di Amerika Serikat, menurut pengajuannya ke regulator AS.

Konten di subreddit sebagian besar dimoderasi secara independen, dengan situs tersebut menuntut standar dasar yang harus dipatuhi pengguna, menjadikannya kurang dipantau atau terpusat dibandingkan dengan Facebook atau TikTok.

Baca juga : 17 Perusahaan Antre IPO di Pasar Modal Indonesia

Mengikuti langkah perusahaan seperti Airbnb dan Rivian, Reddit menyisihkan sekitar delapan persen saham IPO untuk moderator dan pengguna teratas, yang dikenal sebagai "Redditor."

Ada banyak pertanyaan tentang apakah Reddit akan menjadi bisnis yang sukses dan perusahaan ini belum pernah mendapatkan keuntungan dalam dua dekade keberadaannya.

Diperkuat oleh pengguna yang setia namun sering kali tidak terkendali, Reddit tidak dianggap sebagai tanah subur untuk tumbuhnya iklan, yang akan menjadi jalur utama bagi perusahaan untuk menghasilkan uang.

Baca juga : Melantai di Bursa, Pasar Homeco Living Dianggap Menjanjikan

Reddit dibuat tahun 2005 dan segera dijual kepada Conde Nast, penerbit majalah Vogue dan New Yorker, dalam kemitraan yang tidak lazim.

Pada 2011, Reddit dipisahkan, meskipun perusahaan induk Conde Nast, yang dikuasai oleh keluarga Newhouse, tetap menjadi pemegang saham terbesar.

CEO OpenAI Sam Altman juga merupakan investor utama setelah ia memimpin putaran penggalangan dana sekitar satu dekade yang lalu. (AFP/Z-3)

Profesionalisme adalah kunci utama dalam mengembangkan BUMN agar dapat memberikan manfaat maksimal bagi masyarakat

IHSG Bursa Efek Indonesia (BEI) pada Rabu (31/7) sore ditutup menguat di tengah pelaku pasar bersikap wait and see terhadap kebijakan suku bunga acuan The Federal Reserve (The Fed).

INDEKS Harga Saham Gabungan (IHSG) Bursa Efek Indonesia (BEI) pada Selasa (30/7) sore ditutup turun mengikuti pelemahan bursa saham kawasan Asia. IHSG ditutup melemah 47,04 poin.

Jumlah emiten yang tercatat di PT Bursa Efek Indonesia (BEI), per 19 Juli 2024, mencapai 934 perusahaan. Angka tersebut sudah naik dari jumlah yang tercatat pada akhir 2024.

INDEKS Harga Saham Gabungan (IHSG) Bursa Efek Indonesia (BEI) pada Senin (29/7) sore ditutup naik mengikuti penguatan bursa saham kawasan Asia dan global. IHSG ditutup menguat 0,72 poin.

INDEKS Harga Saham Gabungan (IHSG) Bursa Efek Indonesia (BEI) pada Jumat (26/7) sore ditutup menguat dipimpin oleh saham-saham sektor energi.

Sejumlah perusahaan sudah memiliki syarat yang cukup untuk terjun ke bursa, baik dari sisi keuangan maupun tata kelola perusahaan yang baik (good corporate governance/GCG).

IPO sendiri merupakan sebuah langkah penggalangan dana yang digunakan oleh perusahaan melalui pasar modal, di mana perusahaan menjual sahamnya kepada publik untuk pertama kalinya.

Setelah IPO, perusahaan menargetkan di 2024 penjualan dapat meningkat hingga 20%. Pada jangka panjang lima tahun ke depan, pihaknya menargetkan pendapatan per bulan sebesar Rp100 miliar.

Dalam rencana IPO, perseroan membuka harga penawaran awal (bookbuilding) Rp100-Rp105 per saham dengan maksimal 680 juta lembar

Selama masa penawaran umum pada 3-6 Juni 2024, total permintaan yang masuk mencapai 25,54 miliar lembar Saham atau senilai Rp2,8 triliun, jauh di atas yang ditawarkan 620 juta lembar saham

PT Benteng Api Technic atau BAT Refractories berencana menggelar penawaran umum perdana (initial public offering/IPO) saham di BEI dengan melepas 620 juta saham.

Copyright @ 2025 Media Group - mediaindonesia. All Rights Reserved